Source : La Tribune.fr - 19/11/2010

Promulguée le 10 novembre, la loi sur les retraites intègre des aménagements pour les différents dispositifs d'épargne retraite. Cela devrait les rendre plus attractifs. Revue de détail.

Si l'essentiel des débats autour de la réforme des retraites s'est cristallisé autour du régime par répartition et du départ à 62 ans, le gouvernement n'a pas fait totalement l'impasse sur les produits de retraite par capitalisation. Plusieurs articles de la Loi mentionnent ainsi le plan d'épargne retraite collectif (Perco), le plan d'épargne retraite populaire (Perp), ou encore des produits d'assurance retraite comme le plan d'épargne retraite entreprise (Pere), l'article 39 (les fameuses retraites chapeaux) et l'article 83.

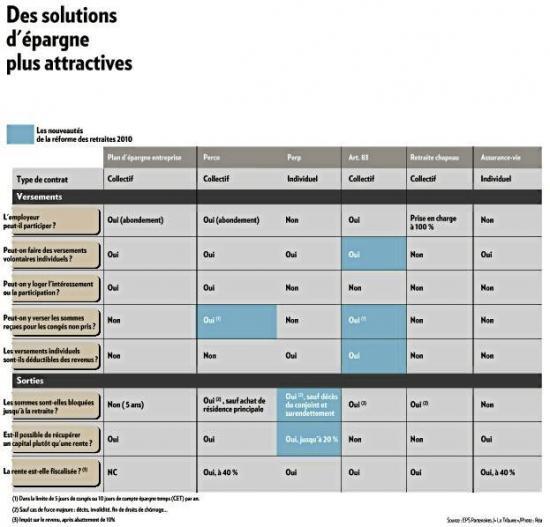

Davantage qu'une réforme, il s'agit avant tout d'une simplification de ces produits, afin de les rendre plus souples, et donc plus attractifs (voir illustration pour comprendre les spécificités de chacun). A titre d'exemple, les salariés pourront désormais effectuer des versements volontaires individuels dans tous les produits d'épargne d'entreprise.

Une nécessité compte tenu de la baisse programmée des taux des futures pensions. « Les salariés ont besoin de faire le plein de tous les dispositifs disponibles dans leur entreprise. Cela est d'autant plus important pour les hauts revenus dont les taux de remplacement seront les plus bas », indique Gilles Favier, Responsable Marketing de BNPP Epargne & Retraite Entreprises. Ces dispositifs collectifs et individuels, mis à la disposition des salariés par les entreprises, bénéficient d'une défiscalisation attractive sur les versements, contrairement à l'assurance-vie (lire l'interview).

Baisse des futures pensions

La prise de conscience des salariés en la matière est d'ailleurs assez nette. Le dernier baromètre du « Club de l'épargne salariale » rapporte que 82 % des personnes interrogées considèrent que le montant de leurs pensions ne suffira pas à leur assurer un train de vie confortable une fois à la retraite. L'enquête montre également un décalage important en moyenne entre le revenu anticipé (soit 61 % du dernier salaire perçu avant la retraite) et le revenu jugé nécessaire (84 % du dernier salaire). Pourtant 4 salariés sur 10 n'épargnent pas pour leur retraite, faute de revenu suffisant ou d'un accès à une épargne d'entreprise.

Le pourcentage de salariés qui bénéficient d'un dispositif dédié à la retraite chez leur employeur reste, de fait, très faible. Si l'épargne d'entreprise est fréquente au sein des grosses sociétés, les petites et moyennes entreprises (PME) et les très petites entreprises (TPE) sont très faiblement équipées. Ainsi 2 salariés sur 3 n'ont toujours pas accès à un Perco, un PEE, un article 83 ou encore à un régime à cotisation défini.

Un problème dont le législateur a conscience puisque, désormais, un Perco ou un article 83 devra être mis en place pour tous les salariés dès lors que le chef d'entreprise adhère à une retraite chapeau ! Il y a quelques années, l'ouverture de la participation et de l'intéressement aux mandataires sociaux avait dynamisé la mise en place de PEE et de Perco dans les TPE. Cette réforme aura-t-elle le même impact ? Oui, à condition de s'y retrouver dans le maquis des produits retraite. Nous avons décortiqué les changements introduits par la réforme, et mis en avant les avantages que l'on peut en retirer.

Les 4 principales réformes

1 - Une sortie partielle en capital deviendra possible sur le Perp

Plusieurs aménagements ont été adoptés concernant le Perp (Plan d'épargne retraite populaire), un produit lancé en 2003 lors de la réforme Fillon et qui n'a jamais véritablement rencontré le succès. Ils portent à la fois sur la sortie, et sur l'information dispensée aux épargnants.

En ce qui concerne le débouclage du Perp, au moment de prendre sa retraite, le texte prévoit une plus grande souplesse, autorisant une sortie en capital partielle de l'ordre de 20 %. Les 80 % restant continueront en revanche d'être versés sous forme de rente à vie.

Si cette option peut sembler a priori intéressante pour des épargnants rebutés par la sortie en rente, il faut savoir que le capital immobilisé servant à verser la rente continue d'être placé et donc d'être rémunéré après la période d'accumulation. Mieux vaut utiliser cette possibilité lorsque l'on ne dispose pas d'un matelas suffisant de liquidités pour faire face aux coups durs.

Par ailleurs, toujours dans l'optique de rendre le produit moins contraignant, deux nouveaux cas de déblocage anticipés ont été prévus : le décès du conjoint et le surendettement.

Enfin, le dernier changement concerne l'information. « Les assureurs vont désormais devoir communiquer annuellement sur le montant estimatif des rentes viagères », indique Jean-François Dupouy. Les épargnants pourront donc mesurer précisément l'effort d'épargne nécessaire afin de se constituer un complément de retraite.

2 - De nouvelles sources vont venir alimenter le Perco

Le Perco bénéficiera, grâce à la réforme de plusieurs nouvelles sources d'alimentation, autre que les versements volontaires effectués par le salarié, et les éventuels abondements de l'employeur. Dorénavant, les salariés pourront également utiliser leurs jours de congés non consommés à hauteur de 5 jours par an pour alimenter leur Perco (Plan d'épargne retraite collectif,) et ce même s'ils ne disposent pas d'un compte d'épargne temps (CET) dans leur entreprise. Si un CET a été mis en place, la limite est de 10 jours par an.

La participation sera également plus fortement mobilisée. « Dans les entreprises qui disposent d'un accord de participation, 50 % de celle-ci sera automatiquement placée sur le Perco si le salarié n'a pas exprimé de choix quand à son affectation », précise Gilles Favier. Pour l'instant, entre 25 % et 40 % des salariés choisissent de percevoir leur participation, selon leur catégorie socio-professionnelle. Les cadres étant traditionnellement plus enclins à épargner.

Par ailleurs, le texte prévoit une plus grande sécurisation des sommes investies dans le cadre du Perco. A ce titre, l'exposition aux marchés financiers risqués (comme les actions par exemple) devra être progressivement réduite à mesure que l'on se rapproche de l'échéance de la retraite. Dans les faits, il s'agissait déjà d'une pratique courante : les gestionnaires proposant des fonds dits « à horizon » dans le cadre des Perco. Maintenant, cela deviendra pour tous les gérants une obligation.

3 - Plus de retraite chapeau sans un dispositif pour tous les salariés

Le texte de la réforme des retraites introduit une forme d'égalité entre dirigeants et salariés. En effet, il prévoit que lorsque les chefs d'entreprises mettent en oeuvre pour leur propre compte une retraite chapeau, ils doivent obligatoirement mettre en place pour l'ensemble des salariés présents dans leur entreprise un dispositif d'épargne de retraite collectif. Il peut s'agir d'un Perco ou d'un article 83, qui leur permettra, eux aussi, de bénéficier d'un futur complément de retraite.

Et si, d'aventure, une retraite chapeau existe déjà pour un ou plusieurs dirigeants ? Ces derniers auront jusqu'en 2012 pour mettre en place un dispositif d'épargne retraire auprès de l'ensemble des salariés. Cette mesure est loin d'être anodine. Elle pourrait en effet fortement dynamiser le taux d'équipement des petites et moyennes entreprises. « Selon la FFSA, environ 2 millions de chefs d'entreprise ont mis en oeuvre une retraite chapeau afin de bénéficier d'un complément de retraite. Car ces derniers sont très mal couverts par les régimes par répartition. Ils doivent donc impérativement se constituer un complément de retraite.

Les produits d'épargne retraite en entreprise peuvent dans ce cadre être utilisés dans une optique patrimoniale. D'autant qu'ils bénéficient d'avantages sociaux et d'une fiscalité avantageuse », précise Gilles Favier. Le nombre de salariés potentiellement bénéficiaires pourrait donc exploser dès l'année prochaine.

4 - Malgré les incitations, la fiscalité sera alourdie pour tous les produits

Déficits budgétaires et sociaux obligent, la chasse aux niches fiscales a été lancée. Dans ce cadre, les produits d'épargne retraite collectifs et individuels n'ont pas été épargnés car les exonérations fiscales consenties coûtent chers chaque année au budget de l'État.

La loi de financement de la sécurité sociale devrait instaurer une taxe sur les articles 39 ou retraite chapeau. « Jusqu'à présent seul l'employeur était concerné par ces taxes. Ici, pour la première fois, c'est le retraité qui sera mis à contribution. Cette taxe sera progressive selon les rentes perçues et pourra grimper jusqu'à 14 % au-delà de 500 euros par mois », indique Benoît Béral, consultant chez EPS Partenaires, société de conseil en épargne et protection sociale. Par ailleurs, « le forfait social à la charge de l'employeur sur la participation et l'intéressement devraient augmenter, passant de 4 % aujourd'hui à 6 % », poursuit Benoît Béral. Attention : en réalité, cette taxe concerne indirectement les détenteurs d'un plan d'épargne en entreprise. Car l'employeur peut la répercuter en réduisant d'autant les primes versées.

Enfin, l'assurance-vie n'est pas en reste, puisqu'à compter de 2011, les intérêts des fonds en euros des contrats multisupports seront soumis chaque année aux prélèvements sociaux (12,1 % aujourd'hui). Jusqu'ici, ils étaient prélevés au moment où le souscripteur retirait des sommes (rachat partiel ou total). La différence se fait ressentir au niveau les intérêts capitalisés, les « intérêts d'intérêts ».

L'interview de Jean-François Dupouy Directeur marketing clients et offres de Predica (Crédit Agricole Assurance)

Comment expliquez-vous que le Perp n'ait jamais décollé ?

Contrairement à bon nombre de pays Anglo-saxons, les produits dont le capital est aliéné ne fonctionnent pas en France. Par ailleurs, le Perp a souvent été mal positionné par les banques, c'est-à-dire que les conseillers financiers n'ont pas pris suffisamment en compte les besoins patrimoniaux des clients. Le Perp est pourtant un produit très intéressant.

Quels sont ses atouts ?

Ils sont avant tout fiscaux. Pour les clients dont les revenus sont sur une tranche marginale d'imposition supérieure à 20 ou 25 %, la déduction des revenus des cotisations versées est un avantage considérable. Le Perp est à ce titre l'un des meilleurs outils de défiscalisation existant.

Les aménagements votés vont-ils relancer ce produit ?

Oui, tout à fait. Afin de rebondir sur ces aménagements consécutifs à la réforme des retraites nous allons d'ailleurs lancer dès l'année prochaine un plan « qualité Perp ». Nous ferons l'inventaire de tous les Perp vendus et vérifierons s'ils sont alimentés et répondent bien aux besoins de nos clients. En effet, il existe un seuil compris entre 6.000 et 8.000 euros de versements totaux en dessous duquel il est impossible de percevoir une rente. Le client perçoit alors le capital versé sous forme de virement unique et fiscalisé. Dans ces cas là, et dans celui où les épargnants ne sont pas imposables, il faut proposer d'autres produits permettant de constituer un complément en vue de la retraite.

Quelle stratégie privilégiez-vous pour préparer sa retraite ?

D'abord, il faut avoir acheté sa résidence principale. Ensuite, il faut, dans l'idéal, détenir une épargne liquide afin de faire face aux imprévus. Enfin arrive l'épargne longue classique à travers l'assurance vie, les comptes titres et le Perp.

Rachel Montero - La Tribune.